Karuzela podatkowa.

Pojęcie karuzeli podatkowej może przyprawiać o zawrót głowy. Co zatem kryje się pod tym niepozornie brzmiącym pojęciem? Przede wszystkim karuzela podatkowa nie ma ustawowej definicji. Jednakże na podstawie ugruntowanej linii orzeczniczej TSUE jak i sądów rodzimych, uznano, iż jest to wielopiętrowe i wielowymiarowe oszustwo podatkowe, powodujące uszczuplenie budżetowe. Według opinii analityków zajmujących się sektorem podatkowym, karuzele VAT stanowią najpoważniejszą i najdotkliwszą kategorię przestępstw skarbowych.

Genezy karuzeli VAT upatrywać należy w 1993 r., kiedy to w Polce po raz pierwszy został wprowadzony podatek od towarów i usług. Po latach został on uregulowany mocą ustawy z dnia 11.03.2004 r. o podatku od towarów i usług. Według treści obecnie brzmiącego art. 5 ust. 1 ww. ustawy:

1. Opodatkowaniu podatkiem od towarów i usług, zwanym dalej „podatkiem”, podlegają:

1) odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium kraju;

2) eksport towarów;

3) import towarów na terytorium kraju;

4) wewnątrzwspólnotowe nabycie towarów za wynagrodzeniem na terytorium kraju;

5) wewnątrzwspólnotowa dostawa towarów.

Natomiast zgodnie z treścią art.19a ust.1 ustawy:

Obowiązek podatkowy powstaje z chwilą dokonania dostawy towarów lub wykonania usługi, z zastrzeżeniem ust.1a, 5 i7–11, art.14ust.6, art.20 iart.21ust.1.

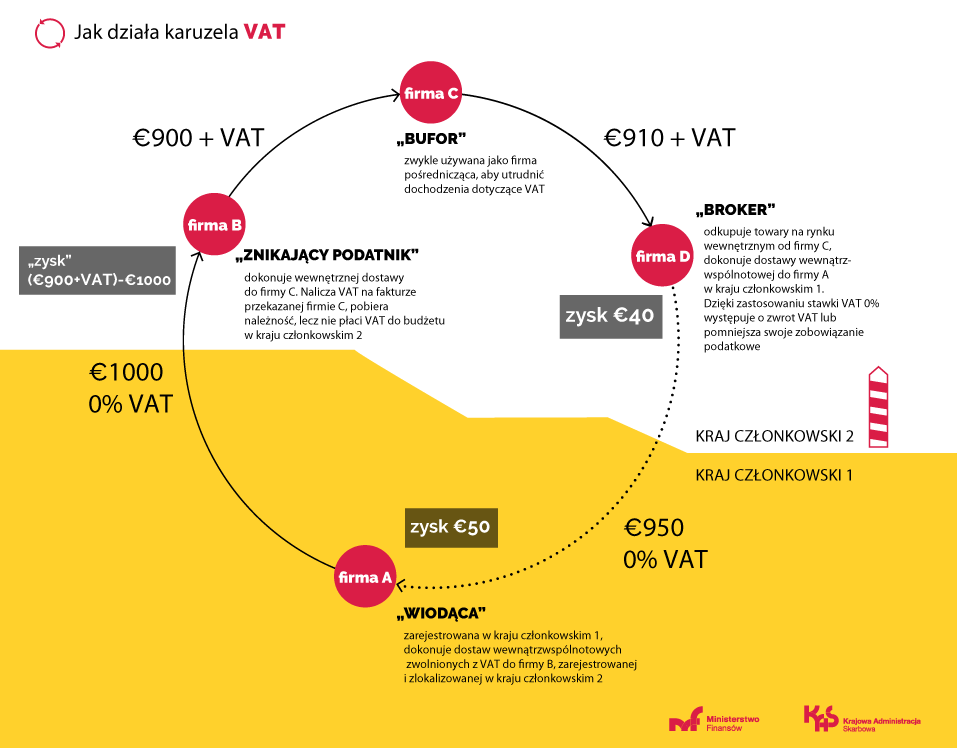

Z powyższego zatem wynika, iż podstawą opodatkowania podatkiem VAT jest wszystko, co stanowi zapłatę, którą dostawca towarów lub usług otrzymał lub ma otrzymać ze sprzedaży (wlicza się w to wszelkiego rodzaju dotacje i subwencje). W Polsce podstawową stawką podatku VAT jest stawka 23%. Jednakże dla wewnątrzwspólnotowej dostawy towarów oraz eksportu towarów, stawka wynosi 0%. Na poniższej infografice, został zobrazowany mechanizm funkcjonowania karuzeli podatkowej.

(źródło: https://www.podatki.gov.pl/vat/bezpieczna-transakcja/wyludzenia/)

Na czym więc polega oszustwo karuzelowe?

Jak wynika z ugruntowanej linii orzeczniczej sądów, głównym filarem oszustw karuzelowych jest wewnątrzwspólnotowa dostawa towarów (tzw. WDT). Uczestnicy Karuzeli, przy użyciu określonych schematów transakcyjnych dotyczących mechaniki funkcjonowania podatku VAT, unikają płacenia należnego podatku VAT lub wyłudzają zwrot VAT poprzez zbudowanie iluzji gospodarczej – okrężny ruch towarów pomiędzy państwami członkowskimi UE (stąd ta potoczna nazwa karuzeli, zaczerpnięta z mechaniki działania). Towar krąży pomiędzy poszczególnymi podmiotami, a przez to jest kilkukrotnie wywożony i ponownie wwożony do kraju. Co istotne, towary mogą formalnie zmieniać właściciela, bez jednoczesnej fizycznej zmiany swojego położenia (brak rzeczywistego przemieszczania – często na różnych etapach, towar pozostaje w tych samych magazynach)! Są więc to jedynie symulowane transakcje, a towar sprowadza się jedynie do roli nośnika VAT. A zatem w sposób naturalny i oczywisty, wśród towarów „cieszących się szczególnym zainteresowaniem” znajdują się przedmioty cenne, popularne, ale małogabarytowe i trudno policzalne. Tak, aby można było dokonać szybkich transakcji. Często towary sprzedawane są w hurtowych ilościach, a transakcje mają charakter powtarzalny. Przy zwielokrotnieniu tych operacji (znaczna częstotliwość), uzyskuje się całkiem dużą kwotę podatku – nawet wielokrotność kosztu zakupu towaru! Najczęstszymi branżami wybieranymi do karuzeli są więc paliwa, wyroby elektroniczne i metale szlachetne.

Niezbędnym elementem karuzeli podatkowej jest więc udział wielu podmiotów, którzy najczęściej nie znają się bezpośrednio i wykonują tylko fragmentaryczną część układanki, przypadającą im bezpośrednio w udziale (ogniwa pośredniczące). Ich dodatkową rolą jest utrudnienie wytypowania spośród pozostałych „znikającego podatnika”. Zabawa zaczyna się od tzw. „spółki wiodącej”, mającej odpowiedni kapitał, zasoby i prawidło prowadzoną księgowość. Pozornie jest więc to przeciętny Kowalski, który w ramach swej działalności dokonuje dostaw wewnątrzwspólnotowych do znikających podatników.

Znikający podatnicy są „słupami”, często się zmieniają, a ich rolą jest generowanie podatku VAT. Są pierwszym ogniwem krajowym, nabywają towary od spółki wiodącej (wewnątrzwspólnotowe nabycie towarów) i następnie dokonują krajowej sprzedaży. Natomiast nie deklarują przy tym i nie płacą podatku VAT, co faktycznie pozwala na sprzedaż towarów w cenach atrakcyjniejszych od zakupu. Prowadzi to do sytuacji, że VAT pierwotnie zapłacony "znikającemu podatnikowi" przez "brokera", nie został zwrócony do budżetu przez "znikającego podatnika", co stanowi sedno karuzeli czyli faktyczną korzyść.

„Bufor” natomiast uwiarygadnia legalność przedsięwzięcia i utrudnia wykrycie karuzeli. Funkcję tę pełni zazwyczaj co najmniej kilka ogniw. Pośredniczą pomiędzy znikającym podatnikiem a brokerem. Dokonują transakcji krajowych i wypełniają formalności podatkowe. Jak sama nazwa pełnionej funkcji wskazuje, są oni buforem/przestrzenią oddzielającą od newralgicznych ogniw układanki.

Nieprzypadkowo opis brokera pozostawiam na koniec. Jest on bowiem ostatnim ogniwem układanki w kraju, do którego rzeczone towary zostały wprowadzone. Kupuje on od Bufora towary, a następnie dokonuje wewnątrzwspólnotowej dostawy towarów do spółki wiodącej. Może też dalej eksportować towar do kolejnego kraju.Zatem żeby karuzela dokonała pełnego obrotu, rzeczony towar musi być dostarczony do podatnika, który sfinalizuje wewnątrzwspólnotową dostawę. W przeważającej ilości spraw, jest to podmiot który wprowadził towar do obrotu na terytorium danego kraju. Wówczas użyta stawka w wysokości 0% i uprzednie nabycie, naliczające podatek, formalnie uprawnia do złożenia wniosku o zwrot podatku - który nie został wcześniej zapłacony. Cechą charakterystyczną transakcji karuzelowych jest też m.in. brak ubezpieczenia drogich towarów, brak własnych magazynów, a jedynie współpraca z znanymi centrami logistycznymi, szybkie transakcje za pośrednictwem elektronicznych komunikatorów. Nie ma też ostatecznego konsumenta.

Odpowiedzialność karna

Według uregulowania zawartego w treści art. 56 k.k.s.

§ 1. Podatnik, który składając organowi podatkowemu, innemu uprawnionemu organowi lub płatnikowi deklarację lub oświadczenie, podaje nieprawdę lub zataja prawdę albo nie dopełnia obowiązku zawiadomienia o zmianie objętych nimi danych, przez co naraża podatek na uszczuplenie,

podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.

§ 2. Jeżeli kwota podatku narażonego na uszczuplenie jest małej wartości, sprawca czynu zabronionego określonego w § 1podlega karze grzywny do 720 stawek dziennych.

§ 3. Jeżeli kwota podatku narażonego na uszczuplenie nie przekracza ustawowego progu, sprawca czynu zabronionego określonego w § 1

podlega karze grzywny za wykroczenie skarbowe.

§ 4. Karze określonej w § 3 podlega także ten podatnik, który mimo ujawnienia przedmiotu lub podstawy opodatkowania nie składa w terminie organowi podatkowemu lub płatnikowi deklaracji lub oświadczenia lub wbrew obowiązkowi nie składa ich za pomocą środków komunikacji elektronicznej lub składa je niezgodnie z wzorem dokumentu elektronicznego.

Dodatkowo, zgodnie z treścią art. 62 k.k.s.

§ 1. Kto wbrew obowiązkowi nie wystawia faktury lub rachunku, wystawia je w sposób wadliwy albo odmawia ich wydania, podlega karze grzywny do 180 stawek dziennych.

§ 2. Kto fakturę lub rachunek wystawia w sposób nierzetelny albo takim dokumentem się posługuje, podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności na czas nie krótszy od roku, albo obu tym karom łącznie.

§ 2a. Kto fakturę lub rachunek wystawia w sposób nierzetelny albo takim dokumentem się posługuje, a kwota podatku wynikająca z faktury albo suma kwot podatku wynikających z faktur jest małej wartości, podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.

§ 3. Karze określonej w § 1 podlega także ten, kto wbrew obowiązkowi nie przechowuje wystawionej lub otrzymanej faktury lub rachunku, bądź dowodu zakupu towarów.

§ 4. Karze określonej w § 1 podlega także ten, kto wbrew przepisom ustawy dokona sprzedaży z pominięciem kasy rejestrującej albo nie wyda dokumentu z kasy rejestrującej, stwierdzającego dokonanie sprzedaży.

§ 5. W wypadku mniejszej wagi, sprawca czynu zabronionego określonego w § 1-4

podlega karze grzywny za wykroczenie skarbowe.

A zgodnie z art. 76 k.k.s.

§ 1. Kto przez podanie danych niezgodnych ze stanem rzeczywistym lub zatajenie rzeczywistego stanu rzeczy wprowadza w błąd właściwy organ narażając na nienależny zwrot podatkowej należności publicznoprawnej, w szczególności podatku naliczonego w rozumieniu przepisów o podatku od towarów i usług, podatku akcyzowym, zwrot nadpłaty lub jej zaliczenie na poczet zaległości podatkowej lub bieżących albo przyszłych zobowiązań podatkowych,

podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.

§ 2. Jeżeli kwota narażona na nienależny zwrot podatku jest małej wartości, sprawca czynu zabronionego określonego w § 1

podlega karze grzywny do 720 stawek dziennych.

§ 3. Jeżeli kwota narażona na nienależny zwrot podatku nie przekracza ustawowego progu, sprawca czynu zabronionego określonego w § 1

podlega karze grzywny za wykroczenie skarbowe.

Z powyższego zatem wynika, iż wszelkie oszustwa podatkowe, wśród których wymienić należy m.in. narażenie organu podatkowego na nienależny zwrot podatkowej należności publicznoprawnej oraz niedopełnianie obowiązków w zakresie wystawiania faktur i rachunków za wykonane świadczenia, zagrożone jest karą odpowiednio pozbawienia wolności, grzywny lub obu tym karą łącznie. Zatem odpowiedzialność karna za uczestnictwo w karuzeli podatkowej jest bardzo dotkliwa.

Jeśli więc został Ci postawiony zarzut udziału w karuzeli podatkowej i chcesz dowiedzieć się jak się skutecznie bronić, nie zwlekaj i skontaktuj się z adwokatem z Katowic.